DTC品牌迎来上市热潮,是估值泡沫还是黄金跳板?

去年9月底,成立11年的DTC鼻祖在纽交所正式上市,估值达到67亿美元,远高于预估的50亿美元。

去年9月底,成立11年的DTC鼻祖在纽交所正式上市,估值达到67亿美元,远高于预估的50亿美元。

在过去的十年里,Warby Parker以线上渠道切入眼镜市场、创立虚拟试戴体验功能,颠覆了眼镜行业的传统购买方式,成为现代DTC品牌的成功典范,被称为“眼镜界的Netflix”。

同时它也为其他DTC品牌铺平了道路,每当一个DTC品牌走红时,都会被称作“某个领域的新Warby Parker”,可见Warby Parker在DTC领域的元老级地位。

正因如此,Warby Parker的公开上市在当时轰动了整个DTC市场。Warby Parker的直接上市是在过去两年大量电商品牌寻求上市的背景下进行的:如Casper、Allbirds和Figs等新晋DTC宠儿,也竞相押注在公开市场上。

与Spotify和Coinbase一样,Warby Parker决定避开更为传统的IPO直接上市。它没有聘请大型投资银行向潜在投资者宣传股票,而是直接在纽约证券交易所发行股票。最开始它以每股54.05美元的价格交易——是8月份在私人市场上出售价格的两倍多。自上市以来的一个月左右,该品牌的股价一直保持在每股50美元左右。

相比之下,当Casper在2020年初申请IPO时,它最初将其股价设定在17美元至19美元之间。仅仅一个多星期后,这个床垫品牌就下调了这一价格,当它在纽约证券交易所正式开始交易时,它的开盘价降至每股14.50美元。在公开上市约一个半月后,Casper的股价暴跌至每股3.18美元的历史新低。

那么问题来了,对于一直在私人市场运营的公司,为什么要冒险公开上市股票呢?

❑ 为什么创始人热衷于IPO?

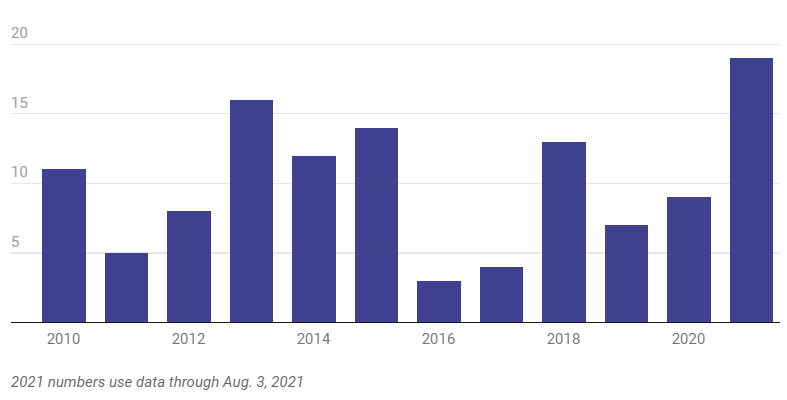

根据Pitchbook的数据,截至2021年的过去十年里,IPO同比增长超过100%。仅2021年前三季度有19家跨境DTC品牌上市,创下12年新高。

除了获得更多投资外,进入公开市场还可以带来更大的品牌影响力和知名度。此外,他们选择IPO是为了能够继续建设品牌,提升投资流动性。如果一个品牌无法达到Warby Parker的规模,它可能就需要考虑非IPO退出,以便为投资者提供流动性。

对于传统的首次公开募股或直接上市,创始人或现有领导层通常会比战略收购更能掌握控制权。被收购的品牌通常会成为一个更大的公司中的一个小实体,品牌动向不再受原团队掌控。

今天许多上市公司都表现出高收入、高营业利润率和可扩展性。DTC品牌面临的挑战在于,它们往往资本密集度更高,并且需要更长的时间才能达到退出所需的规模水平,尤其是通过公开上市。

在DTC领域中,大部分品牌都是通过投入营销资金来实现收入增长,而这是有代价的。品牌需要考虑模式发展的成熟时机,也就是盈利的最佳时机。

也有许多数字原生品牌转向线下渠道。在某种程度上,品牌可以通过实体店获得额外的流量来抵消在线获取客户的高成本。但投资线下渠道也并不简单,投资实体店所需的资金可能意味着品牌的短期盈利能力下降。

首先,实体店需要一个客流量大的选址。其次,为了服务、装潢与员工与品牌的形象保持一致,它还需要大量的运作资金。如果没有强大的盈利能力来弥补投入的资金,那么投资者的信心也会随之下降。

❑ 上市就能平步青云?

公开上市有很多好处,比如吸纳资金和更加规范的内控体系。但它也伴随着风险:市场低迷或IPO表现不如预期。尽管近年来有更多的DTC品牌上市,但这并不意味着它们都被认为是成功的。

实际上,在DTC领域很少有申请IPO的品牌实现持续盈利。那么,为什么有这么多品牌在没有盈利信心的情况下申请IPO?大部分品牌是以投机者的心态去申请IPO,尽管当前的DTC市场正处于投资风口,但红利期不会永远存在。品牌需要趁它最为炙手可热的时候筹集更多资金,以维持长期盈利。

以Casper为例,自从申请IPO以来,该品牌一直在亏损,尽管2020年经营亏损下降了近7%,但它仍未在任何季度实现盈利。去年2月,标准普尔全球市场情报公司还将Casper列入其最脆弱零售商的月度名单,原因是该品牌的违约率为12.7%。

Casper是这一名单中的常客,最近一次是在去年9月,当时该公司表示2022年的违约率为19.3%,未来两年将达到24.4%。在其2021年第三季度财报显示,Casper净亏损同比增长59.4%,达到2530万美元。

最终,上市不到2年的Casper不堪重负选择“卖身退市”。去年11月,Casper宣布被美国私募股权投资公司Durational Capital Management收购并私有化退市。

Allbirds可能也会步入Casper的后尘,该公司于去年8月向美国证券交易委员会提交了上市文件。截至2022年3月31日,Allbirds的净收入相比上一年有所增加,但净亏损已扩大至2190万美元(去年同期为亏损1350万美元)。

在考虑上市之前,品牌需要确保财务状况良好。公开市场中的公司将面临更严格的审查和更多人的关注。机密性下降,透明度上升,上市以后公司还要每隔一段时间将机密资料通知股份持有者。

DTC的归宿并不一定是要IPO,品牌需要基于现有供应链、制造、分销、营销来规划道路,才能走得更长更远。

小编✎Irene/品牌方舟

声明:此文章版权归品牌方舟所有,未经允许不得转载。